FAQ - Preguntas Frecuentes

Los planes de pensiones son un producto de ahorro, que proporciona excepcionales ventajas fiscales. Su principal objetivo es la constitución de un capital o una renta que permitan complementar la pensión de jubilación.

En la actualidad, el plan de pensiones o de previsión es el único producto de ahorro que permite obtener el máximo ahorro fiscal en la declaración de la renta.

- Fiscalidad de las aportaciones: son reducibles de la base imponible general del IRPF.

- No obligatoriedad de realizar aportaciones: en cualquier momento se puede dejar de realizar aportaciones o dejarlas en suspenso.

- Seguimiento y transparencia de las inversiones por parte de los y las partícipes.

- Aportaciones flexibles en importe y en formato, puesto que se pueden realizar en cargo domiciliado mediante transferencia bancaria, en talón o en efectivo.

- Liquidez en determinados supuestos, como paro de larga duración, enfermedad grave o en caso de antigüedad superior a diez años.

Son las personas físicas que habiendo sido partícipes, hayan pasado a situación de cobro de prestaciones. Así pues, también son beneficiarios los/las herederos designados o los herederos legales de un partícipe difunto.

Aportaciones periódicas: en cualquier momento el/la partícipe de un plan de pensiones o de previsión se puede comprometer a realizar aportaciones con una periodicidad previamente establecida (mensual, trimestral, etc.).

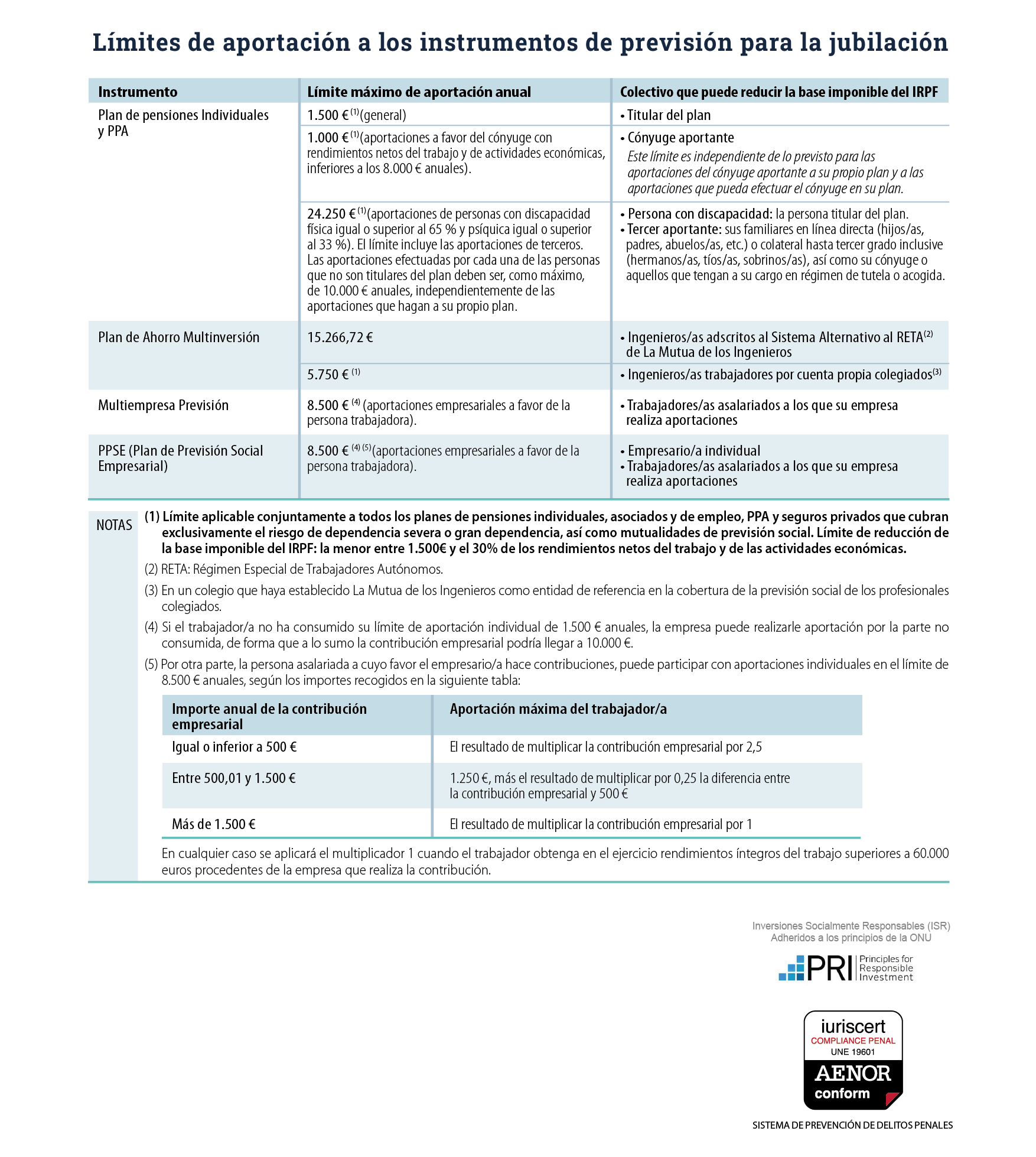

Aportaciones extraordinarias: en cualquier momento se pueden realizar aportaciones por la cuantía que desee el/la partícipe, siempre que se respeten los límites legales que se establecen por cada ejercicio.

Siempre que NO se cobre ningún plan de pensiones se puede continuar haciendo aportaciones para la jubilación. Es decir, los derechos consolidados se podrán cobrar para la contingencia de jubilación siempre y cuando no se haya cobrado ninguna cantidad para la misma contingencia. Una vez iniciado el cobro de la prestación por jubilación de cualquier plan de pensiones o de previsión, se podrá seguir efectuando aportaciones, pero únicamente se podrán cobrar para las contingencias de defunción o gran dependencia.

Sí, lo podrá contratar el cónyuge del matrimonio que no tenga rendimientos limpios del trabajo ni de actividades económicas o los obtenga en una cantidad inferior a 8.000 € anuales. Este hecho representa una ventaja en el caso de estos matrimonios, puesto que el cónyuge que trabaja obteniendo rendimientos del trabajo podrá aplicar una reducción adicional sobre su base imponible general, por las aportaciones al plan de pensiones del cónyuge que no trabaja (u obtiene rendimientos inferiores en los 8.000 € ) hasta un máximo anual de 1.000 €.

Es el reconocimiento de un derecho económico a favor de los beneficiarios/as del plan de pensiones o de previsión como resultado de que se produzca una de las contingencias previstas en el plan.

Las prestaciones, sea cual sea la contingencia de la que deriven, tributan en su totalidad como rendimiento del trabajo en el IRPF y se les practica una retención por anticipado que dependerá de la situación personal del beneficiario/a y del importe percibido.

- Jubilación del o la partícipe.

- Incapacidad laboral total y permanente para la profesión habitual o absoluta y permanente para cualquier tipo de trabajo, o gran invalidez.

- Dependencia severa o gran dependencia.

- Muerto del o la partícipe

Adicionalmente, también hay supuestos excepcionales de liquidez de los planes de pensiones y/o de previsión como los siguientes:

- Enfermedad grave.

- Paro de larga durada.

- A partir de 2025: aportaciones con antigüedad superior a 10 años.

- En forma de capital: se cobran todos los derechos consolidados acumulados en forma de capital único.

- En forma de renta: consiste en una renta del importe y la periodicidad de la cual las decide el beneficiario/a y que se abona hasta la finalización del saldo acumulado. También existe la posibilidad de cobrar una renta vitalicia.

- En forma de capital y renta (modalidad mixta): se cobra una parte en forma de capital y otra parte en forma de renta financiera.

- A libre disposición: ir percibiendo el dinero acumulado en el plan según los vaya necesitando, sin tener que fijar ninguna fecha ni ninguna periodicidad.

En caso de ser beneficiario/a de un plan por la contingencia de defunción también estará sujeto a la tributación como rendimiento de trabajo y en ningún caso estará sujeto al Impuesto de Sucesiones y donaciones.

Una persona puede movilizar su plan, trasladando sus derechos consolidados (total o parcialmente) a otro plan u otros planes, a otro plan o planes de previsión asegurados y a otro plan o planes de previsión social empresarial.

Por otro lado, al movilizar un plan se conserva la antigüedad del mismo y de las aportaciones realizadas.

Una persona particípe de un plan de pensiones se reduce en su base imponible general del IRPF las cantidades aportadas. Por lo tanto, y dado el carácter progresivo de la tarifa del IRPF, mientras está en activo tendrá que tributar por menos base liquidable a consecuencia de aportar a un plan de pensiones y/o de previsión.

Cuando se jubile, tendrá que tributar por las cantidades cobradas del plan. Como acostumbra a suceder en la mayoría de los casos, a partir de la jubilación sus rendimientos serán menores, puesto que lo más normal es que al dejar la vida activa profesional, los ingresos disminuyan y, considerando que la base imponible será inferior a la del trabajador/a activo, la tributación será menor que cuando realizaba las aportaciones al plan.

Este hecho se denomina “diferir el pago de impuestos”. Se obtienen ventajas fiscales inmediatas y en el futuro, cuando se reciba la prestación, se tendrá que tributar, pero en la gran mayoría de los casos esta tributación será a un tipo impositivo menor.